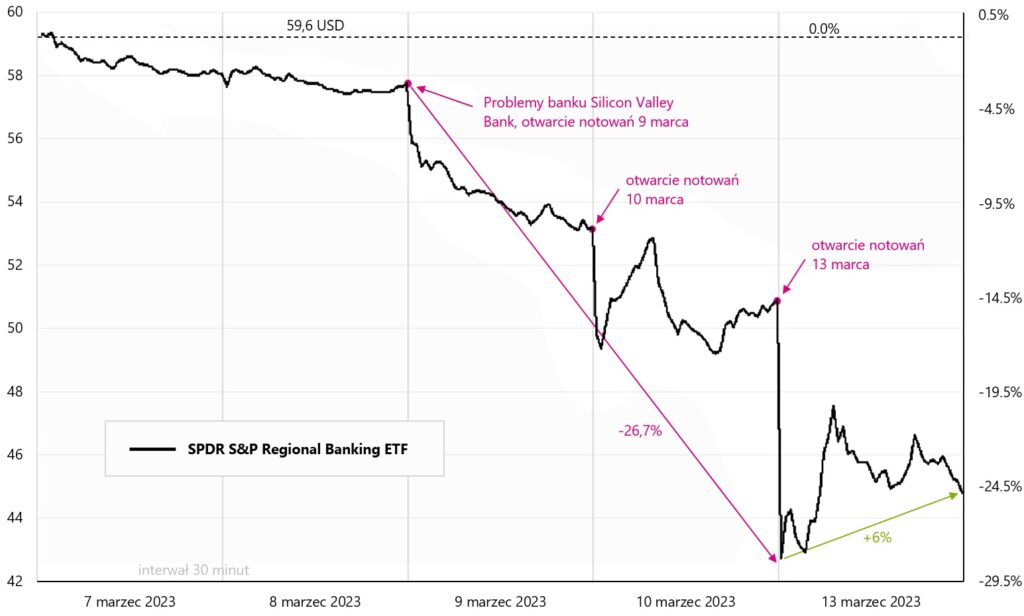

Upadek banku SVB (Silicon Valley Bank) spowodował duże zamieszanie na rynkach finansowych. W czwartek 9 marca br. okazało się, że bank SVB musi się ratować poprzez niezapowiedzianą emisję akcji , co spowodowało spadek cen akcji właściciela tego banku (SVB Financial Corporation) o 60% podczas oficjalnej sesji, a kurs spadał dalej w handlu pozasesyjnym. W piątek jeszcze w ciągu dnia amerykański regulator zamknął bank. Oczywiście rynkom finansowym taka sytuacja się nie spodobała. Około 150 mld USD depozytów w banku SVB nie podlegało ubezpieczeniu (gwarancji zwrotu). Inwestorzy musieli czekać aż do niedzieli, kiedy późnym popołudniem otrzymali wspólne oświadczenie Sekretarza Skarbu Janet L. Yellen, przewodniczącego Rady Rezerwy Federalnej Jerome’a H. Powella oraz przewodniczącego FDIC (Federal Deposit Insurance Corporation) Martina J. Gruenberga, w którym m.in. mogli przeczytać:

„ (…) Sekretarz Yellen zatwierdziła działania umożliwiające FDIC dokończenie restrukturyzacji i uporządkowanej likwidacji Silicon Valley Bank w Santa Clara w Kalifornii w sposób, który w pełni chroni wszystkich deponentów. Deponenci będą mieli dostęp do wszystkich swoich pieniędzy od poniedziałku 13 marca (…) Ogłaszamy również podobny wyjątek od ryzyka systemowego dla Signature Bank, Nowy Jork, Nowy Jork, który został dziś zamknięty (…). Wszyscy deponenci tej instytucji otrzymają dostęp do wszystkich swoich pieniędzy”.

Wydawało się, że to wystarczy. Zagwarantowanie wszystkich depozytów dało wyraźny sygnał, że nikt z depozytariuszy nie poniesie strat. Indeksy futures na indeks S&P500 odbiły około 2,5%. Jednakże po pierwszej pozytywnej reakcji zaczęły spadać i do otwarcia rynku kasowego w poniedziałek spadły od górki o około 3%. Jednakże później szeroki rynek akcji w USA w pewnym sensie się uspokoił i zamknął poniedziałkową sesje na niezmienionym poziomie (S&P500 -0,15% względem piątkowego zamknięcia).

Największe straty dotknęły jednak sektor finansowy, szczególnie amerykańskie banki regionalne. SPDR S&P Regional Banking ETF, który inwestuje w amerykańskie banki regionalne spadł od 8 marca br. o 27% (do dołka notowań w poniedziałek), a samą poniedziałkową sesję zamknął spadkiem 12,3%. Jednakże od otwarcia notowań do zamknięcia w poniedziałek SPDR S&P Regional Banking ETF wzrósł o około 6% (patrz poniższy wykres).

Spadki akcji banków nie zatrzymały się na amerykańskich bankach regionalnych i dotknęły też większych banków amerykańskich i generalnie sektora finansowego na całym świecie, w tym także w Polsce. Od środy 8 marca br. iShares S&P500 Financial Sector ETF spadł 9,6%, a polski indeks WIG Banki 7,3%. W tym samym czasie szeroki rynek amerykański spadł o 3,4% (S&P500), o polski odpowiednik WIG20 5,8%. Jednakże od początku roku polski indeks WIG Banki spadł jedynie 1,2%, podczas gdy iShares S&P500 Financial Sector ETF spadł 7,7%, a SPDR S&P Regional banking ETF aż 24,3%. Szczegóły przedstawia poniższa tabela.

Bardzo mocną reakcje na zaistniały kryzys mieliśmy po stronie obligacji, gdzie spadek rentowności był na tyle mocny, że praktycznie porównywalny jedynie do sytuacji po upadku Lehman Brothers w 2008 roku, czy nawet do spadków rentowności podczas słynnego „Black Monday” z 1987 roku. Rentowności 2-letnich amerykańskich obligacji skarbowych spadły o 110 punktów bazowych z poziomu 5,08% (środa) do 4,98% (poniedziałek)! Taki spadek rentowności automatycznie przekłada się na rynkową wycenę ścieżki podwyżek stóp procentowych przez FED. O ile w zeszłym tygodniu rynek wyceniał jeszcze 4 podwyżki stóp (po 25 bps każda), o tyle obecnie mówimy jedynie o jednej podwyżce! Część banków inwestycyjnych zmieniła swoje prognozy i twierdzą, że FED w związku z kryzysem w sektorze bankowym nie podniesie stóp 22 marca br., a jeden z banków (Nomura) prognozuje nawet obniżkę o 25 punktów bazowych.

Czy sytuacja ma prawo się uspokoić? Moim zdaniem tak. Władze amerykańskie zrobiły pierwszy (i w sumie całkiem duży krok) aby zażegnać dalszy kryzys w sektorze bankowym. Teraz czekają na „uspokojenie się” rynków finansowych i Amerykanów, którzy mogliby dalej wycofywać depozyty z banków (po co od razu robić kolejny duży krok). Jeżeli takie uspokojenie nie nastąpi, wtedy bez wahania władze amerykańskie zrobią kolejny (także duży) krok.

Czy FED odstąpi od podwyżek stóp procentowych? Może tak być (ale tylko na chwilę) i to pod warunkiem, że sytuacja się nie uspokoi do 22 marca br. (FOMC dopiero wtedy podejmie decyzję). Zostało 8 dni. Nie zapominajmy, że FED ma drugi problem, czyli inflację!

O ile spadające ceny akcji zacieśniają warunki finansowe (potrzeba mniej podwyżek stóp procentowych) o tyle sam kryzys w sektorze bankowym (o ile nie wymknie się spod kontroli) nie powinnien mieć większego wpływu na inflację. Po uspokojeniu się sytuacji FED powinnien wrócić do „walki” z inflacją patrząc na napływające kolejne dane z gospodarki.

Nowe istotne dane i wydarzenia, jak dzisiejsza inflacja w USA za luty br., oraz podwyżka stóp procentowych o 50 bps w czwartek przez europejski ECB mogą w jakimś stopniu „odwrócić” uwagę rynków od kryzysu bankowego. Rynki oczekują kolejnej podwyżki w Europie o następne 50 bps jeszcze w maju br. i kolejne 25 bps w czerwcu br. W środę w USA poznamy też dane o sprzedaży detalicznej i inflacji PPI za luty br. (te dane też będą mieć swój wpływ na decyzję FOMC odnośnie podwyżki w dniu 22 marca br.).

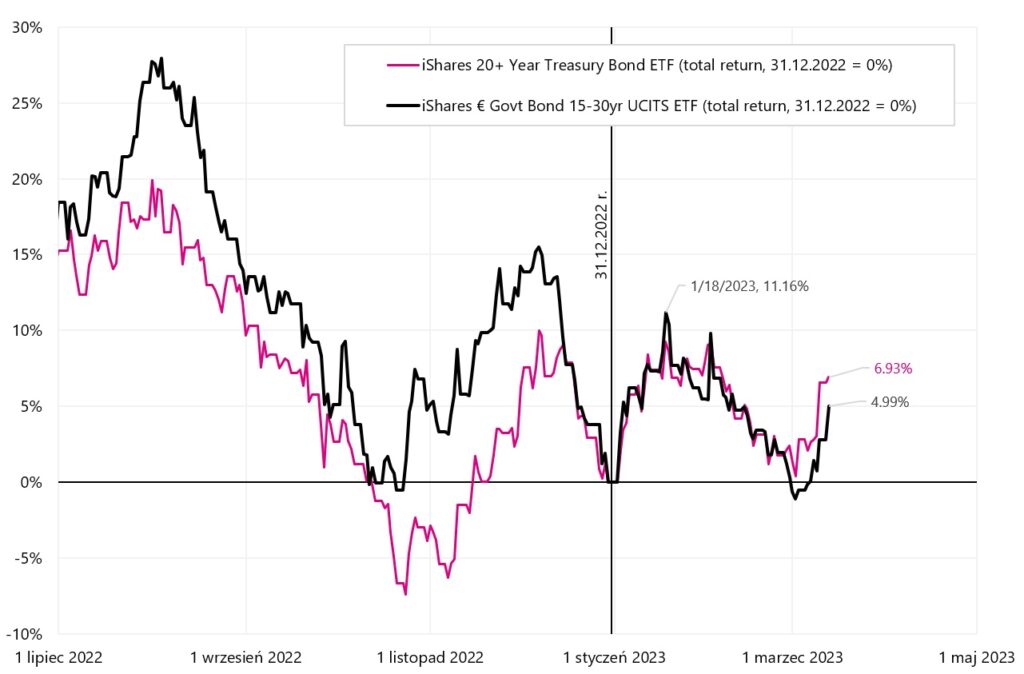

W międzyczasie na obecnej sytuacji w sektorze bankowym i spadających rentownościach najbardziej skorzystały długoterminowe obligacje skarbowe. iShares 20+ Year Treasury Bond ETF wzrósł od 2 marca br. do wczoraj o 6,5%, a iShares Euro Govt Bond 15-30yr ETF o 6,2%. Poniższy wykres przedstawia stopy zwrotu tych ETF-ów od początku bieżącego roku.